O guia prático para avaliação de negócios para 2025 (com exemplos)

“Quanto vale realmente a minha empresa?” – Essa questão preocupa muitos empreendedores, seja no que diz respeito a vendas, planejamento sucessório ou decisões estratégicas. Neste guia completo você encontrará tudo o que precisa saber sobre como calcular o valor da empresa – prático e com exemplos.

Avaliação de Empresas Online, gratuita e sem registo, avaliação imediata, relatório de 13 páginas, algoritmo baseado em milhares de avaliações.

> Para a Avaliação da Empresa Online <

Índice

A mentalidade certa

A avaliação de uma empresa não é uma ciência, mas sim a narração de uma história

O cálculo do valor de uma empresa não é uma ciência e não é objetivo. É verdade que são utilizados números aparentemente neutros, “fatos concretos” e cálculos baseados em modelos académicos. No entanto, estas baseiam-se em pressupostos sobre um futuro incerto. Os métodos de avaliação individual fornecem-lhe as ferramentas necessárias para traduzir os seus pressupostos e opiniões em números de forma consistente. No entanto, há sempre uma história subjetiva por detrás, influenciada pelo autor da avaliação.

A classificação refletirá o que já se acredita sobre a empresa

A maioria das pessoas envolvidas na avaliação de uma empresa já tem uma ideia do seu valor. Esta opinião pré-concebida será integrada na avaliação. Seja através da escolha do método de avaliação, dos pressupostos de crescimento futuro ou da seleção de empresas com as quais comparar. A avaliação refletirá o que o autor já acredita sobre a empresa. Por conseguinte, tenha consciência dos seus próprios preconceitos e, ao analisar a avaliação de uma empresa, pergunte sempre: quem preparou ou pagou esta avaliação e que preconceitos e motivos estão contidos na mesma?

Mais complicado não significa melhor

Cuidado com a falsa precisão ao calcular o valor da empresa! Quanto mais complicado for um modelo de avaliação, mais formas o autor encontrará, consciente ou inconscientemente, para refletir o seu preconceito na avaliação. Se não conseguir explicar a avaliação da sua empresa a outra pessoa de uma forma simples, é porque não a compreendeu.

Pense em termos de largura de banda e cenários

Se possível, utilize pelo menos dois métodos para a avaliação da empresa e analise o valor da empresa de vários ângulos. Tente compreender por que razão diferentes métodos de avaliação produzem resultados diferentes. Investigue a forma como a alteração de pressupostos e previsões altera os resultados da avaliação. Isto irá dar-lhe uma ideia do intervalo possível do valor da empresa e do que depende.

Qual método de avaliação é o correto?

Como escolher o método de avaliação certo

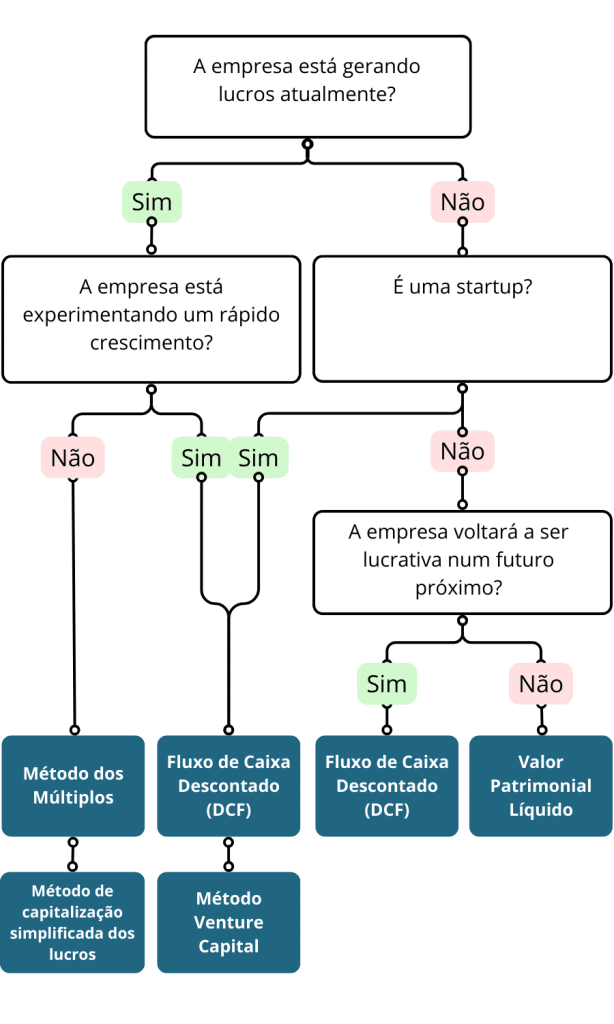

Nem todos os métodos de avaliação são adequados para todas as empresas. A figura seguinte apresenta uma árvore de decisão que ajuda a escolher o método de avaliação correto. Se possível, utilize vários métodos de avaliação para obter uma gama de valores possíveis da empresa.

O método do multiplicador e o valor do lucro simplificado são adequados para empresas estáveis e lucrativas. A sua vantagem reside no fato de serem mais simples e mais fáceis de compreender (por exemplo, em comparação com o método do fluxo de caixa atualizado), de utilizarem menos hipóteses e de não exigirem uma previsão pormenorizada dos lucros para os próximos anos. Baseiam-se na situação atual da empresa. No entanto, não podem ter em conta a evolução futura.

O método do fluxo de caixa descontado (DCF) é bastante flexível e basicamente pode ser utilizado em qualquer situação. No entanto, o método baseia-se em muitos pressupostos e as previsões têm de ser efetuadas para vários anos. Pequenas alterações podem significar grandes flutuações no resultado da avaliação. O modelo de avaliação também pode simular uma imprecisão. Para as empresas estáveis, o método pode, na melhor das hipóteses, ser utilizado como complemento de métodos mais simples.

O valor intrínseco considera apenas os ativos circulantes de uma empresa. Para uma empresa rentável, o valor líquido dos ativos é significativamente inferior ao resultado da avaliação por outros métodos. Se assim não fosse, faria sentido vender os ativos individuais da empresa (e, consequentemente, dissolver a empresa). A vantagem do método do valor líquido dos ativos é que é comparativamente simples e "objetivo". O valor intrínseco pode ser visto como o limite inferior do valor da empresa. Em certos países, a avaliação efetuada pelas autoridades fiscais baseia-se, pelo menos em parte, neste método de avaliação.

O método de capital de risco é amplamente utilizado na prática para avaliar startups. Trata-se de uma adaptação do método do fluxo de caixa atualizado.

Método multiplicador

A avaliação baseia-se nos preços atuais praticados por empresas comparáveis. O preço de venda é considerado como um múltiplo de um índice de base, por exemplo, EBIT, EBITDA ou volume de negócios.

Exemplo de método multiplicador

Suposições de exemplo:

| EBIT: | 1.000.000 € |

| Múltiplo típico da indústria: | 4-7 |

| Múltiplo assumido: | 6 |

| Empréstimo bancário: | 1.000.000 € |

| Estoque acima do normal: | 500.000 € |

Etapa 1: Calculando o Valor Empresarial (EV)

Valor da empresa = EBIT × Múltiplo

EV = € 1.000.000 × 6 = € 6.000.000

Etapa 2: Calculando o valor patrimonial

Valor Patrimonial = Valor Empresarial – Passivo Líquido

Passivo Líquido = Empréstimos Bancários – Excesso de Estoque

Passivo líquido = 1.000.000 euros – 500.000 euros = 500.000 euros

Valor Patrimonial = 6.000.000€ – 500.000€ = 5.500.000€

O valor da empresa é: € 6.000.000

O valor patrimonial é: € 5.500.000

Os preços de compra para pequenas e médias empresas raramente são publicados. Uma comparação com empresas cotadas é inútil porque as empresas mais pequenas geralmente pagam múltiplos muito mais baixos. A NIMBO publica mensalmente o EBIT, EBITDA, EBITC e múltiplos de vendas atualmente observados para diferentes países, tamanhos de empresas e setores. Leia também a explicação detalhada dos múltiplos individuais .

Vantagens e desvantagens do método multiplicador:

Valor de ganhos simplificado

A fórmula para este método de avaliação é: Valor da empresa = lucro dividido pela taxa de capitalização. A taxa de juros de capitalização mostra que esses retornos estão no futuro e estão sujeitos a risco. O nível desta taxa de juros presumida é subjetivo. Para empresas menores, está na faixa de 10 a 20%. Pequenas alterações na taxa de juros têm um grande impacto no valor calculado da empresa. Este método de valor da renda é chamado de “simples” porque pressupõe apenas um lucro sustentável ajustado. Não há desenvolvimento detalhado de lucros futuros. É claro que apenas empresas lucrativas geram críticas positivas. Avaliar empresas não lucrativas usando este método é inútil.

Exemplo de valor de ganhos simplificados

| Rendimento sustentável | 1.000.000 € |

| Taxa base de juros aplicada: | 2% |

| Prêmio de risco de mercado: | 8% |

| Prêmio de risco específico do empreendedor: | 10% |

Pergunta da perspectiva do comprador:

Quanto dinheiro o comprador teria que investir num investimento alternativo com o mesmo risco para obter um retorno de 1.000.000€?

Cálculo dos juros de capitalização:

Passo 1: Taxa de juros de capitalização = taxa básica de juros + prêmio de risco de mercado + prêmio de risco específico da empresa

Juros de capitalização = 2% + 8% + 10%

Juros de capitalização = 20%

Cálculo do valor da empresa (valor do lucro):

Valor da renda = Renda sustentável / Juros de capitalização

Valor ganho = 1.000.000€ / 0,20 = 5.000.000€

Os juros de capitalização são: 20%

O valor da empresa é: € 5.000.000

Vantagens e desvantagens do método de renda simplificado:

Fluxo de caixa descontado (DCF)

Este método de avaliação está estreitamente relacionado com o método do valor dos ganhos capitalizados simples acima descrito. A taxa de juro é aplicada individualmente aos fluxos de caixa futuros ("fluxos de caixa livres") para os próximos 5 anos. Para o período subsequente, é acrescentado o chamado valor residual. Isto é muito semelhante ao valor do rendimento simples descrito acima. A soma destes fluxos de caixa atualizados e do valor residual da empresa resulta no valor da empresa. Este método de avaliação é muito flexível e constitui a "melhor prática" de um ponto de vista teórico. No entanto, é ainda mais subjetivo e sensível do que o método dos ganhos capitalizados. Nunca confie numa avaliação DCF que não tenha sido elaborada por si. Aqui pode encontrar mais informações sobre o método do fluxo de caixa atualizado.

Exemplo de fluxo de caixa descontado (DCF)

Fluxo de caixa livre (FCF) para previsão dos próximos 3 anos

| Previsão ano 1 | Previsão ano 2 | Previsão ano 3 | |

|---|---|---|---|

| Fluxo de caixa livre (FCF) | 300,000 | 330,000 | 360,000 |

Cálculo de fluxos de caixa descontados e valor terminal

Taxa de desconto (r) = 10%

Taxa de crescimento terminal (g) = 2%

FCD 1 =

FCF1

(1 + r) 1

=

300,000

1.10

= 272,727

DCF2 =

FCF2

(1 + r) 2

=

330,000

(1.10)2

=

330,000

1.21

= 272,727

FCD 3 =

FCF3

(1 + r) 3

=

360,000

(1.10)3

=

360,000

1.33

= 270,676

Calculando o valor terminal (TV)

O valor terminal é calculado como:

televisão =

FCF 3 × (1 + g)

r-g

=

360,000 × 1.02

0.10 – 0.02

= 4,590,000

O valor terminal também é descontado:

TV DCF=

4.590.000

(1 + r) 3

=

4,590,000

1.33

= 3,451,128

Valor total da empresa (EV)

EV = DCF total + TV DCF = 272,727 + 272,727 + 270,676 + 3.451,128 = 4.267,258

Calculando o valor patrimonial

O valor patrimonial é calculado subtraindo a dívida líquida do valor da empresa:

Valor patrimonial = EV – Dívida + Dinheiro disponível

Suponha que a empresa tenha $ 500.000 em dívidas e $ 200.000 em dinheiro:

Valor Patrimonial = 4.267.258 – 500.000 + 200.000 = 3.967.258

O valor patrimonial é, portanto, 3.967.258.

Vantagens e desvantagens do método DCF:

Valor da substância

O valor intrínseco é obtido somando primeiro os valores do ativo imobilizado e circulante aos preços de mercado. Isto inclui itens do balanço de natureza material e intangível. Impostos, dívidas e passivos são deduzidos. As reservas ocultas são liquidadas. Portanto, o que está objetivamente disponível é avaliado com sobriedade. No entanto, um comprador geralmente não está interessado apenas na substância da empresa. Ele quer saber que lucro pode ser gerado com essa substância no futuro. É por isso que este método de avaliação só é utilizado em combinação com outros métodos. Se o preço de venda for inferior ao valor intrínseco, faria sentido para o empresário simplesmente liquidar a empresa. Portanto, o valor intrínseco serve como limite inferior para o valor da empresa. O método do valor intrínseco também é usado quando outros métodos resultam em avaliações negativas.

Exemplo de valor intrínseco

Suposições de exemplo:

| Valor dos ativos fixos e circulantes (a preços de mercado): | 1.000.000 € | ||

| Passivos/Dívidas: | 500.000 € | ||

| Disposições: | 100.000 € | ||

| Liberação de provisões economicamente desnecessárias: | 100.000 € |

Cálculo do valor da substância:

Passo 1: Ajuste de provisões

Disposições economicamente desnecessárias são liberadas:

Disposições efetivas = disposições – disposições desnecessárias

Provisões efetivas = 100.000€ – 100.000€ = 0€

Passo 2: Valor intrínseco = ativos – passivos – provisões efetivas

Valor substancial = 1.000.000€ – 500.000€ – 0€

Valor substancial = 500.000€

O valor intrínseco da empresa é: 500.000€

Vantagens e desvantagens do método do valor patrimonial líquido:

Os principais fatores do valor da empresa

Oferta e Procura

Não existe um valor objetivo para a empresa quando você deseja vendê-la. A oferta e a demanda determinam o valor da empresa no momento da venda.

Principais dados financeiros

As empresas são avaliadas com base nos seus rendimentos futuros esperados. Uma análise dos rendimentos passados e atuais fornece informações sobre um possível desenvolvimento futuro. A sustentabilidade das devoluções é verificada. Os ganhos e perdas extraordinários são eliminados. Em que direção aponta a tendência das vendas e das devoluções? Os maus anos podem ser explicados?

Confiança no vendedor e na sua documentação

Quanto maiores forem os riscos, menor será o valor da empresa. Não haverá qualquer dúvida quanto à exatidão e à exaustividade de qualquer informação. Este fato aumenta desnecessariamente a incerteza do lado do comprador. É importante preparar todos os documentos em conformidade. Estes devem mostrar uma imagem transparente e sem erros da empresa. As más surpresas devem ser evitadas a todo o custo.

Dependência da empresa em relação ao proprietário

Para um investidor, uma elevada dependência do proprietário constitui um risco. Como é que a empresa continua a funcionar quando o atual proprietário já não está presente? Quando já não for possível recorrer à sua experiência, conhecimentos e relações com clientes e fornecedores?

Posição da empresa no mercado

Até que ponto a empresa é substituível para os seus clientes? Está a ser preenchido um nicho interessante? Existem vantagens competitivas sustentáveis? Um objetivo claro, uma excelente reputação e relações duradouras com os clientes são difíceis de copiar.

Riscos

Uma base de clientes equilibrada, parceiros comerciais substituíveis e uma baixa dependência de empregados individuais reduzem o risco.

Perspectivas de crescimento

O modelo de negócio está orientado para o crescimento? Quais são as oportunidades para um potencial comprador? Existem economias de escala atrativas?

Funcionários

Qual é o nível de rotação do pessoal? Qual é a taxa de doença? Qual é a estrutura etária? Qual é a procura dos trabalhadores no mercado de trabalho?

Evite estes 5 erros comuns

Concordância

É compreensível que os proprietários de empresas tenham dificuldade em olhar para a sua própria empresa de forma objetiva. As expetativas de preço são muitas vezes demasiado elevadas. Por isso, pergunte a si próprio: compraria a empresa a este preço? Não se pode criar uma nova empresa com este montante? Quanto tempo levaria um comprador a refinanciar o preço de venda sob a forma de lucros? Dica: Ninguém quer estar no vermelho 8 anos depois de comprar uma empresa.

Não há salário de mercado para o proprietário

Um lucro só é realmente um lucro se todos os empregados – e isso inclui o CEO! – foram pagos em conformidade com o mercado. Tudo o resto é uma distorção da situação dos ganhos, o que conduz a uma avaliação excessivamente elevada.

Orientação para as grandes empresas

O líder de mercado no seu sector está avaliado em três vezes o volume de negócios? A Amazon já valia milhares de milhões antes mesmo de ter lucro. Os múltiplos EBIT das empresas cotadas são frequentemente de dois dígitos. No entanto, para as empresas com um volume de negócios inferior a 20 milhões, a regra é utilizar múltiplos de EBIT ou EBITDA entre 3 e 6. Na nossa visão geral, encontrará múltiplos de avaliação realistas para uma empresa da sua dimensão e do seu sector. A sua empresa é a rara excepção? Depois, vai aperceber-se disso através de ofertas de compra regulares, não solicitadas e concretas.

“Armazém cheio” e “máquinas caras”

A maioria dos métodos de avaliação baseia-se nos lucros da empresa. A empresa é vista como um instrumento de geração de lucros futuros. Tudo o que é necessário para poder gerar estes lucros no futuro já foi tido em conta. Isto inclui maquinaria, armazéns, produtos inovadores, etc. Se estas coisas não garantirem um maior lucro no futuro, não têm qualquer valor deste ponto de vista. No entanto, muitos proprietários gostariam de acrescentar o armazém, por exemplo, ao valor do rendimento da empresa. Isso não é adequado com estes métodos. (Reflexões sobre como avaliar o estoque ao vender uma empresa)

“A empresa tem um grande potencial”

Quase todas as empresas têm “ainda muito potencial”. Tirar partido deste fato exige muito espírito empresarial e recursos, pelo que só deve ser incluído na avaliação com cautela. Se quiser explorar todo o potencial da empresa, deve fazê-lo você mesmo e vender a empresa mais tarde. Ninguém acredita num vendedor que diz que a empresa está prestes a ter um grande lucro. Por que razão quereria ele vender nesse preciso momento?

O processo de avaliação de uma empresa

1) Limpeza dos registos contabilísticos: As demonstrações financeiras dos últimos 3-5 anos são normalizadas. As despesas e receitas extraordinárias, as despesas não operacionais, as reservas ocultas e as otimizações fiscais são eliminadas. Os problemas com a vida privada do proprietário são resolvidos. Se necessário, os salários do proprietário ou de outras pessoas relacionadas que não estejam em conformidade com o mercado são ajustados. Os valores financeiros daí resultantes devem refletir com a maior exatidão possível a situação de ganhos sustentáveis da empresa, o que também é realista sob nova propriedade.

2) Criação de números de planeamento para os próximos 3-5 anos (de preferência para diferentes cenários).

3) Avaliação com os diferentes métodos de avaliação comuns, tendo em conta os pontos anteriores.

4) Mistura dos métodos individuais para a formação de valores médios e larguras de banda, tendo também em conta diferentes cenários e pressupostos.

Se precisar ser rápido

Calcular o valor da empresa Regra geral

Você deseja apenas uma indicação do valor de uma empresa de pequeno ou médio porte com base em uma fórmula aproximada de avaliação de empresa?

- Calcular o valor da empresa Regra geral 1: Calcular a média do EBIT (resultados antes de juros e impostos) dos últimos três anos. Multiplique este valor por um fator de 4 (valor baixo) a 6 (valor alto). Subtrair as dívidas da empresa aos resultados. Você receberá uma faixa dentro da qual se encontra aproximadamente o valor da sua empresa.

- Calcular o valor da empresa Regra geral 2: Considerar o montante dos lucros que um comprador poderia retirar da empresa nos próximos anos. Fixe o preço de modo a poder recuperar o preço de compra num prazo de 4 a 7 anos.

Você pode encontrar uma visão geral das regras práticas comuns em nossa postagem do blog sobre o assunto.

Calcular o valor de uma empresa com serviços online

Uma avaliação da empresa online pode fornecer uma boa primeira indicação de um possível preço de venda. No entanto, deve ser sempre consultado um especialista para uma determinação definitiva do preço.

Características de uma boa avaliação de uma empresa online

- Orientação sistemática através de um questionário estruturado

- Compreensível para leigos

- Os valores financeiros podem ser ajustados

- Cálculo do valor da empresa com base nos dados atuais do mercado

- Tem em conta os diferentes sectores de atividade

- Tem em conta as diferentes dimensões das empresas (uma empresa com 5 trabalhadores é avaliada de forma diferente de uma empresa com 50 trabalhadores)

Avaliação de Empresas Online, gratuita e sem registo, avaliação imediata, relatório de 13 páginas, algoritmo baseado em milhares de avaliações.

> Para a Avaliação da Empresa Online <

Avaliações de empresas on-line NÃO são adequadas…

- … para avaliar startups

- …para calcular o valor de uma empresa que cresce muito rapidamente

- … calcule o valor de uma empresa se ela está tendo prejuízo ou muito pouco lucro (confira nossas dicas para avaliar empresas sem fins lucrativos )

Cuidado com os truques de marketing!

Muitas calculadoras online têm apenas um objetivo: gerar contatos para as vendas da empresa. Sugerem que se receba uma avaliação automática após o questionário. No final, vem a surpresa: tem de introduzir os seus dados de contacto e um “especialista na matéria” (vendedor) entrará em contacto por telefone.

Recursos específicos do setor

A avaliação básica é mais ou menos idêntica para todas as empresas, mas dependendo do setor existem características especiais que precisam ser levadas em consideração. Sua empresa pertence a um dos seguintes setores? Então dê uma olhada nas postagens do nosso blog, que tratam das especificidades da avaliação de empresas desses setores.

Os impulsionadores de valor relevantes nesta indústria são: custos para o cliente mudar para outro fornecedor, lucro marginal e vendas contratualmente recorrentes.

Os seguintes fatores de valor são relevantes nesta indústria: os direitos de propriedade intelectual dos produtos, a produção em grandes quantidades, uma gama de produtos padronizada, uma elevada proporção de valor acrescentado interno e a idade da maquinaria.

Os seguintes drivers de valor são relevantes nesta indústria: canais de vendas, proporção de marcas próprias, proporção orgânica de aquisição de novos clientes e taxa de retenção e recompra de clientes.

Os seguintes drivers de valor são relevantes nesta indústria: a estrutura dos fornecedores, o nível da margem comercial, a velocidade do giro dos estoques, a proporção de marcas próprias e os direitos exclusivos sobre os produtos.

Maximize o valor da empresa antes de vender

Antes da venda, podem ser tomadas várias medidas para reduzir a incerteza e realçar os pontos fortes da empresa. Isto maximiza o preço de venda.

Distribuir conhecimentos, documentar processos, definir adjuntos

Isto pode minimizar os danos potenciais se um empregado importante abandonar a empresa. Este fato reduz uma das principais preocupações de um potencial comprador.

Assegurar as relações com clientes e fornecedores

Um comprador estará preocupado com a possibilidade de perder relações importantes com clientes ou fornecedores após a saída do proprietário.

- Transferência de relações importantes para funcionários que provavelmente permanecerão na empresa.

- Se possível, assegurar as relações com os clientes através de acordos de serviço e programas de fidelização.

- Identificar alternativas para os principais fornecedores, a fim de atenuar o risco de incumprimento e de aumento dos preços.

Otimização da gestão de créditos

Reduzir o capital imobilizado em ativos correntes. Isso aumenta diretamente o valor da empresa. Devem ser examinados prazos de pagamento mais curtos para os clientes e um sistema de cobrança coerente.

Elaborar balanços anuais

As demonstrações financeiras anuais dos últimos 5 anos devem ser elaboradas de forma transparente e facilmente compreensível. As flutuações do volume de negócios, as quebras de lucros, os aumentos evidentes dos custos, etc., devem ser explicados de forma conclusiva e a pedido. Isto cria confiança e aumenta a segurança do planeamento.

Documento de referência bem conhecido

Obter referências de clientes reputados e satisfeitos e incluí-las nos documentos de venda.

Formulação convincente das vantagens de mercado

O que torna os produtos ou serviços únicos no mercado? O que é difícil de copiar pela concorrência? Concentre-se no que é importante e vá direto ao assunto. Anexar as prestações formuladas aos documentos de venda.

Criar um plano de crescimento plausível

Identificar potenciais realistas e concretos para um maior crescimento e uma maior eficiência e mostrar concretamente como podem ser realizados. Além disso, esteja preparado para perguntar porque é que ainda não as implementou.

Antecipar e preparar as necessidades de informação adicionais do comprador

Quanto maiores forem as incertezas e as dúvidas do comprador, mais baixo será o preço de compra. Criar confiança com respostas bem documentadas, claras e completas a perguntas antecipadas.

Esclarecer as reclamações não resolvidas dos funcionários

Esclarecer e documentar todos os pedidos de bónus, férias, aumentos salariais prometidos, etc. Evitar surpresas negativas para o vendedor.

Instalações comerciais seguras

Aumentar a segurança do planeamento, assegurando contratos de arrendamento a longo prazo para as suas instalações, se necessário com renegociações com o propietário.

Clarificar os conflitos internos

Os litígios devem ser resolvidos e o mau humor da equipa deve ser melhorado. O processo de venda e a fase de transição são exigentes e o proprietário está dependente do apoio dos funcionários.

Preparar as instalações

O olho também avalia:

- Limpeza do local

- Efetuar as renovações devidas

- Assegurar o cumprimento dos requisitos legais

- Venda ou cessão de máquinas e existências excedentárias

- Adaptação do armazém

Atualize o website da empresa

Evite uma presença na Internet desatualizada ou pouco profissional.

Avaliação dependendo da fase de crescimento

Avalie startups

A avaliação das empresas em fase de arranque é ainda mais subjetiva do que a avaliação das empresas estabelecidas. Avalia-se exclusivamente uma promessa para o futuro. Reunimos uma lista de critérios para avaliação.

Termos importantes: avaliação pré-monetária vs. avaliação pós-monetária

Quando uma Startup fecha uma ronda de financiamento, o dinheiro entra na conta bancária da Startup. O valor da empresa aumenta, assim, com esta quantia de dinheiro. Por conseguinte, é importante que seja claro numa avaliação se estamos a falar de uma avaliação “Pre-Money” (valor antes da ronda de financiamento) ou “Post-Money” (valor após a ronda de financiamento).

Rendimento esperado dos investidores para as Startups

As Startups são investimentos de risco. É por isso que os investidores esperam um rendimento elevado. Quanto mais precoce for a fase de financiamento, maior será o risco e, por conseguinte, o rendimento esperado. A rendibilidade esperada é necessária para os métodos DCF e VC.

| Fase de financiamento | Rendimento esperado / taxa de desconto | Recuperação prevista em 5 anos |

|---|---|---|

| 1 Etapa de sementeira (fundação) | 70-90% | 20x |

| 2 Etapa Startup (antes do lançamento no mercado) | 50-70% | 10x |

| 3 Fase Inicial (entrada bem sucedida no mercado) | 40-60% | 8x |

| 4 Fase II (Expansão) | 35-50% | 6x |

| 5 Fase Posterior (fluxo de caixa positivo) | 30-40% | 5x |

Fonte: Avaliação de empreendimentos, Lecture_IF-Company-Assessment_2012.pdf, slide 29

Método do fluxo de caixa atualizado para empresas em fase de arranque (DCF)

O método DCF acima descrito pode ser aplicado aos planos de atividades das Startups. A taxa de desconto utilizada é derivada do rendimento esperado dos investidores (ver Quadro acima).

Método de Capital de Risco (Método VC)

Este método é mais simples que o método DCF. Usa o método do multiplicador simples. Esta opção só é realmente adequada para empresas estabelecidas e lucrativas. Se a empresa ainda não está a dar lucro, não há nada a multiplicar. É por isso que o primeiro passo é imaginar que tudo corre exatamente como está no plano de negócios. O método do multiplicador é então aplicado aos valores projetados em, digamos, 5 anos. O resultado é o valor esperado em 5 anos. É claro que é muito incerto que este cenário se venha a concretizar. O valor futuro é, portanto, extrapolado para o presente utilizando as expectativas de retorno dos investidores (ver quadro acima).

Exemplo: Uma empresa em fase de arranque (primeira fase) prevê sair do mercado dentro de 5 anos. O lucro esperado em 5 anos é de 1 milhão. De acordo com o método do multiplicador, a empresa valeria então 6 milhões. Os investidores esperam um rendimento anual de 40%. O valor da empresa deve, por conseguinte, aumentar 40% por ano. Deve ser efetuado o seguinte cálculo: 6,0 milhões / (1 + 40%) ^ 5 = 1,1 milhões. A empresa recebe assim uma avaliação Post-Money de 1,1 milhões.

Glossário: Termos importantes na avaliação de empresas

DCF

Significa “Discounted Cash Flow” (fluxo de caixa atualizado). O método DCF é um método de avaliação frequentemente utilizado.

Ágio de Derivativos

Ágio derivativo é a diferença entre o preço de compra real de uma empresa e o valor real do ativo líquido. O valor é refletido nas contas de uma empresa que comprou outra empresa. Corresponde a “goodwill” e “valor da empresa” do ponto de vista contabilístico. Se o valor não for determinado por um preço de compra, mas for estimado, é referido como “ágio original”.

Valor da Empresa

O valor total da empresa na perspetiva dos fornecedores de capital e de dívida. Ao contrário do valor do capital próprio, o capital alheio não é deduzido. O valor permite uma comparação entre empresas com diferentes estruturas de capital.

Valor Patrimonial

O valor do ponto de vista do investidor em ações. O valor do capital próprio é igual ao Valor da Empresa menos a dívida mais as reservas de caixa.

Valor da empresa

Na prática, este valor é frequentemente equiparado ao valor total da empresa. De um ponto de vista contabilístico, o “ágio” refere-se apenas à parte que excede o valor patrimonial líquido (ver “valor patrimonial líquido”) em caso de venda. Equivalente ao “Goodwill” e ao “Valor da empresa derivado”.

Valor da empresa

Ver “Valor da empresa derivado”.

Ativos Intangíveis

Os ativos intangíveis são ativos que constam do balanço de uma empresa, mas que não são fisicamente tangíveis. Estes incluem, por exemplo, patentes, marcas registadas e licenças. Esta soma constitui o valor intangível da empresa.

Valor Material

Ativos fisicamente tangíveis, tais como máquinas e inventários.

Valor original da empresa

O valor original da empresa é a diferença entre o valor da empresa total auto-estimado e o valor líquido dos ativos. Não pode ser refletido na contabilidade. Em contraste com o ágio derivativo, o valor não é derivado de um preço de venda efetivo, mas é estimado. Por conseguinte, não deve ser incluída no balanço.

Avaliação Pre Money

Refere-se ao valor de uma Startup antes de obter uma ronda adicional de financiamento.

Avaliação Post Money

Refere-se ao valor de uma Startup depois de o novo dinheiro entrar na empresa.

Valor da substância

Consulte o método do valor patrimonial líquido.

Perguntas Frequentes

O que faz uma boa ferramenta de avaliação de empresas?

Deve ser bem estruturada, fácil de entender e compreender, ter em conta os diferentes sectores e dimensões das empresas e basear-se em dados de mercado atuais.

As avaliações de empresas online são adequadas para todos?

Salvo indicação explícita em contrário, NÃO são adequados para uma primeira análise de Startups, empresas de crescimento rápido e empresas que registam prejuízos ou são apenas marginalmente rentáveis.

Calcular o valor de uma empresa: Qual é o melhor método?

Cada método tem pontos fortes e fracos. Não confie apenas num método. Uma mistura de métodos diferentes, executados diversas vezes em cenários variados, dá uma ideia da faixa possível de valor da empresa.

Posso calcular o valor da empresa com uma regra geral?

Calcular o valor da empresa Regra geral 1. Multiplicar o EBIT médio dos últimos três anos uma vez por quatro e depois por seis. Subtrair as dívidas da empresa aos resultados. Você receberá uma faixa dentro da qual está o valor da sua empresa.

Calcular o valor da empresa Regra geral 2: Considerar o montante dos lucros que um comprador poderia retirar da empresa nos próximos anos. Fixe o preço de modo a poder recuperar o preço de compra num prazo de 4 a 7 anos.

Como é que se lida com os bens imobiliários para determinar o valor de uma empresa?

Para calcular o valor de uma empresa que possui bens imobiliários, estes são normalmente avaliados separadamente e depois somados. Muitas vezes, quando as propriedades são vendidas, são primeiro divididas e depois alugadas ao comprador. Neste caso, o histórico financeiro da empresa é ajustado através da dedução de uma hipotética renda de mercado. As despesas de manutenção do imóvel, por outro lado, podem ser adicionadas ao lucro. Não tem certeza se deve vender o imóvel junto com a empresa? Uma lista de fatores a serem considerados.

A que os investidores prestam especial atenção ao avaliar uma empresa?

Link para a lista dos 10 fatores críticos que os investidores procuram ao avaliar uma empresa

O que há de diferente na avaliação de uma empresa franqueada?

Aqui não se avalia apenas uma empresa, mas todo um sistema. Temos os pontos mais importantes coletados.

O que são acréscimos de volta?

Add-backs são ajustes na avaliação da empresa feitos para obter um resultado mais justo. Os tipos de add-backs aplicáveis podem variar caso a caso, dependendo das circunstâncias individuais da empresa. Uma visão geral

Quais números-chave fornecem informações sobre o desempenho de uma empresa?

O desempenho de uma empresa pode ser avaliado por meio de uma variedade de métricas que refletem diferentes aspectos da empresa. Para uma visão geral dos números-chave mais importantes